私は個人事業主で家具屋を営んでおりますが、売上の多い時もあれば少ない時もあります。つまり収入に波があるということです。一方、出ていく金額は多い時はあっても少ない時はほとんどなく、固定的に出ていく金額は決まっています。

サラリーマンなら給料という毎月一定の収入があります。出費は私同様に固定的に出ていく金額は決まっているはずです。

本業プラスアルファの稼ぎがあると人生は楽しくなります。楽しいというより不安が少なくなるといった方が適切でしょうか。副業をするのも手ですが、せっかく本業の収入や給料があるのなら、そのお金を使って、お金を自分のために働かせる (「金持ち父さん、貧乏父さん」ロバート・キヨサキ著)という考え方ができます。

収入は本業だけではない

本業で稼げている方でも、もっと稼ぎたいという欲求はあることでしょう。

ただ、サラリーマンには定年があり、ある年齢からは稼げなくなります。個人事業主には定年はありませんが、事業がうまくいかなくなったり、体調を崩したりして稼げなくなる時があります。

そんな時、収入源が他にもあれば継続的に稼いでいくことができます。

株式配当、投資信託、不動産のように持っているだけで配当や利子(インカムゲイン)が入ってくるもの。FXや株の信用取引のように売買をすることで差益(キャピタルゲイン)を得るもの。

いわゆる投資はいつでも稼ぐことができます(減らすことも多々ありますが)私は本業+投資で資産運用をしています。

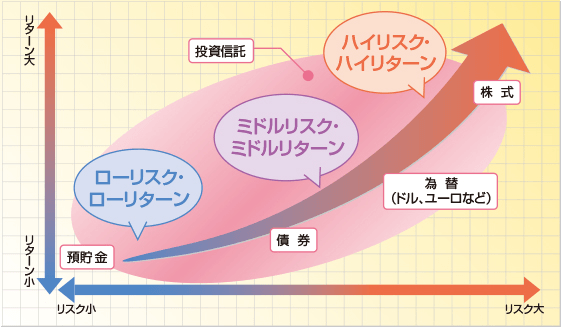

ローリスク・ローリターンの商品に投資すると、長い時間軸でゆっくりと利益を増やします。ただし、ローリターンなので、望む稼ぎを生み出すには結構な元手と時間が必要です。

一方、ハイリスク・ハイリターンの商品に投資すると、大きなリスクを背負って売買しますので、資産を減らす可能性が大いにあります。しかし、比較的小さな元手から始められるものもあるので、リスクをコントロールしながら稼ぎを生み出すことが可能です。

投資で稼ぐ

会社に時間を拘束されるサラリーマンの場合は、株式や為替の相場に張り付いていることはできません。仕事中にスマホで相場チェックしたり、やたらと席を外してトレードするのは本業が疎かになります。

一方、在宅勤務やフレックス勤務のサラリーマン、私のような個人事業主であれば仕事に拘束される時間をある程度コントロールできますので、投資の為の時間が取れます。

元手はいくらあればいいのか、どのくらいの利回りで運用すればいいのか、結果的にどのくらい稼げるのか、というのを簡単にまとめるとこの通りです。

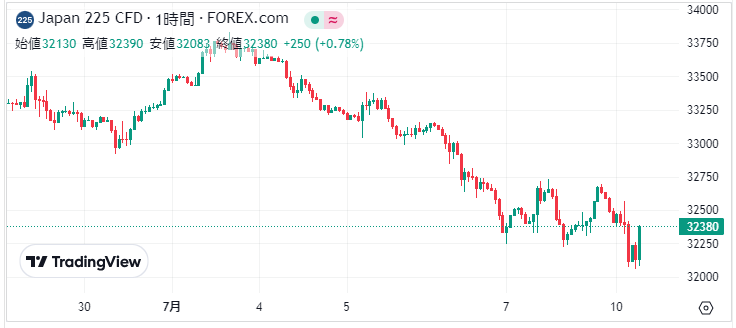

- 通貨系投資・投機

主にFX(為替)や仮想通貨です。- 1日5,000円 月10万円 年120万円

- 1日1万円 月20万円 年240万円

- 1日2万円 月40万円 年480万円

- 1日3万円 月60万円 年720万円

- 1日4万円 月80万円 年960万円

- 1日5万円 月100万円 年1,200万円

元手は数万円からでも始められます(現実には数万円ではロットが張れないので50万とか100万円からがいいかと思います)スキャルピング、デイトレード、スイングトレードなどトレードの時間軸は人により様々ですが、1日あたり5千円でも稼げれば結構なお小遣いになります。また、1日当たり2万円以上稼げれば、日本人の平均給与以上は稼げるので、家族がいても通貨系投資だけでもそこそこの暮らしができます。

ただし、安定して稼ぐのは非常に難しいです。たった一瞬で今までの利益が無くなることもあります。

- 金融資産系投資

株式、投資信託、債券、不動産、預金などです。

例えば投資信託の利回りは4~10%と言われており、年10%ならかなり優秀です。- 金融資産500万円 利回り4%で運用 年20万円

- 金融資産500万円 利回り10%で運用 年50万円

- 金融資産1千万円 利回り4%で運用 年40万円

- 金融資産1千万円 利回り10%で運用 年100万円

- 金融資産2千万円 利回り4%で運用 年80万円

- 金融資産2千万円 利回り10%で運用 年200万円

- 金融資産3千万円 利回り4%で運用 年120万円

- 金融資産3千万円 利回り10%で運用 年300万円

- 金融資産1億円 利回り4%で運用 年400万円 ←FIRE4%ルール

元手は数万円からでも始められますが、金融資産が数百万、数千万にならないと大した金額は得られません。時間をかけて金融資産を増やしながら、増えた分を再投資して複利で大きくしていきます。

※税金、信託報酬などの手数料は除いて計算しています。

税金は所得税15%、住民税5%、合わせて20%かかります。2037年12月末までは、これに復興特別所得税が加わり、合計20.315%の税金です。

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもので、「経済的自立」と「早期リタイア」を意味する言葉です。

4%ルールとは、生活費を投資元本の4%以内に抑えることができれば、資産が目減りすることなく暮らしていくことが可能だという仮定です。資産運用により資産が年間4%増えて、生活費などの年間支出をこの4%以内に抑えることができれば、資産は目減りしないことになります。

通貨系投資も金融資産系投資も、メリットとデメリットがあるので、どちらがいいとは言えませんが、両者の特徴と自分のライフスタイルを組み合わせた投資をする必要があります。

元手とポートフォリオ

元手は、お勤めの方なら給与から、私のような事業者は事業で得た利益から捻出し、金融商品に投資していきます。毎月の給与の内の数万円で、株を買う、投資信託を買うとか。まとまったお金があれば、数百万円をファンドラップに投資するとかいうことです。

投資でリターンを得るには必ずリスクが伴います(増えるのも減るのもリスク)このリスクをコントロールして、コツコツと増やしていくには、「長期・積立・分散」方法による投資が必要です。

- 長期

長期にわたって金融商品を保有し続ける方法です。株式のような金融商品は短期的にリターンが大きく変動することもありますが、長く保有すれば、そのようなリターンの振れ幅が小さくなり、安定した収益を得ることが期待できます。また、受け取る配当金や株主優待の回数も多くなり、結果として利益を積み上げることが期待できます。 - 積立

高かろうが安かろうが、決めた周期と金額で、コツコツ積み立てていくことです。これをドルコスト平均法といいますが、投資金額を一定にすることで、価格が低いときには購入量(口数)が多く、価格が高いときには購入量(口数)が少なくなり、平均購入単価を抑えることが期待できます。 - 分散

投資先、地域、購入する時期を分散させることで、価格の変動を抑え、安定したリターンを狙う方法です。

・株式、債券、投資信託など、特徴の異なる複数の金融商品を組み合わせる。

・日本国内と国外、先進国(米国、ユーロ圏など)と新興国(東南アジア、南米など)のように、複数の地域や通貨の金融商品を組み合わせる。

・1回でまとめて購入するのではなく、積立投資のように複数のタイミングで購入する。

私の場合は、下記の通りです。

■収入

- 事業収入

- FXによる収入

- ブログ収入

■アセットアロケーション

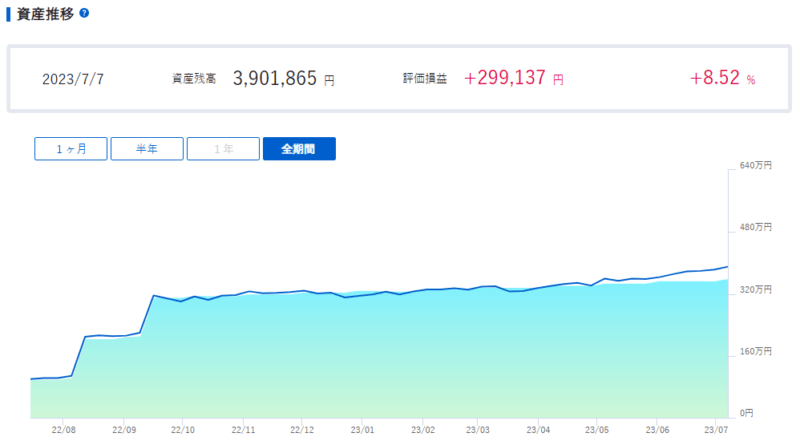

- 投資信託…月2回積立

- ファンドラップ…月1回積立

- FX…デイトレード

■ポートフォリオ

- SBI-SBI・V・S&P500インデックス・ファンド

損益+20.00% 2023年7月時点 - SBI-SBI・先進国株式インデックス・ファンド

損益+21.24% 2023年7月時点 - 三菱UFJ国際-eMAXIS Slim 国内株式(日経平均)

損益+18.57% 2023年7月時点 - 三菱UFJ国際-eMAXIS Slim 先進国リートインデックス

損益+4.89% 2023年7月時点 - SBI-SBI・新興国株式インデックス・ファンド

損益-1.29% 2023年7月時点 - SBI-SBI・iシェアーズ・米国総合債券インデックス・ファンド

損益+0.22% 2023年7月時点 - SBIラップ

損益+8.52% 2023年7月時点

投資信託中心で、更に世界中に分散、株、リート、債券に分散させて、月2回に分けて積み立てていますので、かなりリスクは分散されています。

※私はSBI証券、SBI銀行を使っているので投資信託、ラップはSBI証券の扱い商品です。

アセットアロケーションとは、株式や債券などジャンルごとの資産配分のことです。

ポートフォリオはさらに具体的な金融商品の内訳のことです。アセットアロケーションで資産配分を、ポートフォリオで資産配分の内訳を示します。

事業収入以外の、特にFX収入はそれ自体が投資(投機)なので、それだけでも立派な稼ぎです。それらの短期的に得られた収入をアメリカや先進国のインデックスや日経平均の投資信託へ中長期投資している構成です。

ちなみに個別株はほとんどやっていません(前職の自社株制度で購入した株があるだけです。)個別株を見抜く技量がないのと、短期では毎日FXトレードをしていますので、長期の方は手数料を取られても運用自体を任せられる投資信託やラップにして、FXトレードとのバランスをとっています。

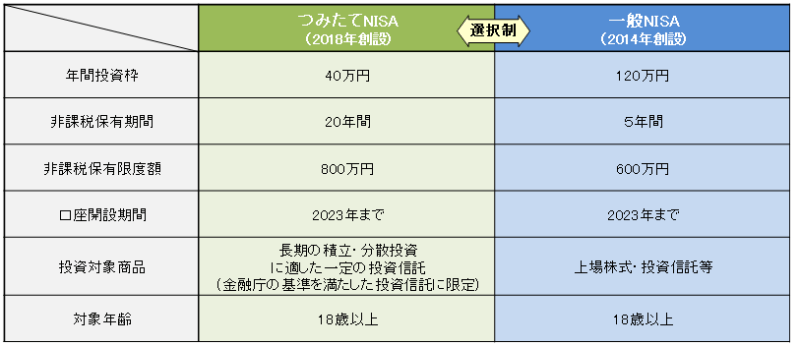

これからの投資とNISA

NISAは、NISA口座内で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる制度です。通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

一般NISAは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できます。

つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。

ジュニアNISAは、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できます。

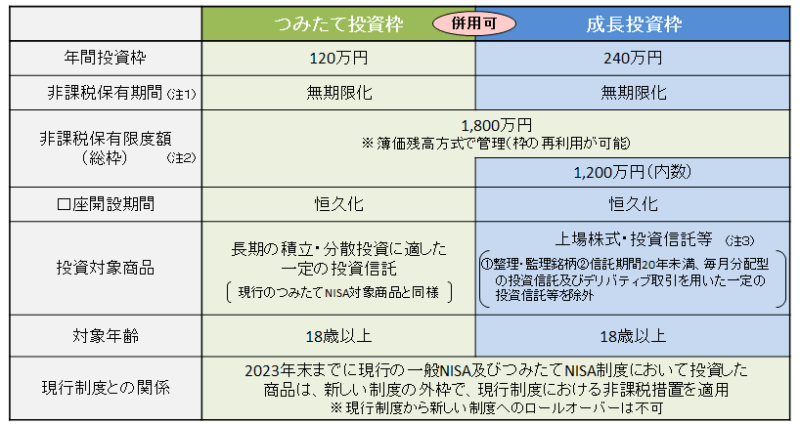

2024年からは新NISAに移行します。

従来よりも期間、投資枠が大きく拡大され、個人投資家には非常にメリットのある内容です。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能)

- 非課税保有限度額は、全体で1,800万円(成長投資枠は1,200万円。枠の再利用が可能。)

私は特定口座(非NISA口座)と一般NISA口座の両方で商品を持っていますが、2024年の新NISAに向けて、非NISA口座商品の見直しをしています。約20%の税金が無くなるということは、20%手取りが増える、パフォーマンスが向上するということですから。

また、2024年時点では旧NISA口座と新NISA口座の両方を持つようになるので、旧NISA口座の、年間120万円+最大5年間非課税と、新NISAの年間360万円+非課税恒久化の両方のメリットを享受します。

新NISAでは非課税を利用して、今までよりも短期で決済して利益を確定させていく予定です。利確した分は非課税枠が戻るので再度投資に回します。

| 銘柄 | 比率 | 期間 | 課税 | トレード方針 |

| FX | 20% | 毎日 | 20.315% | デイトレード |

| 株 | 10% | 短期 | 0% | NISA非課税枠で利益に応じ決済 |

| 投資信託 | 50% | 中期 | 0% | NISA非課税枠で利益に応じ決済 |

| ファンドラップ | 20% | 長期 | 20.315% |

FXで稼げるの?

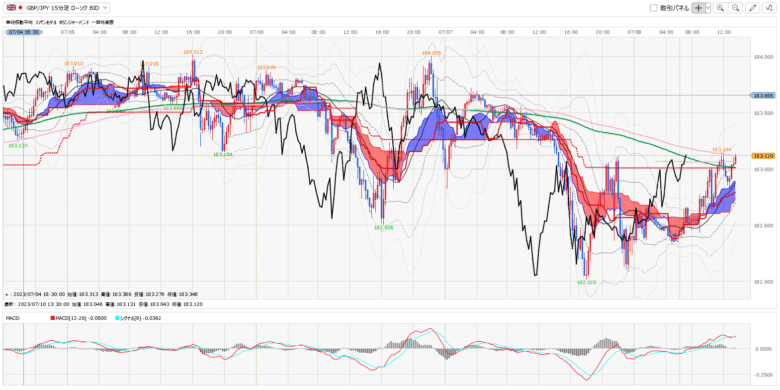

FXで稼げるようになるには、トレード技術や相場対応力、相場を見る目を養わなければなりません。トレードスタイルにもよりますが、一朝一夕でできるものではありません。私は今でこそ日に数万円をデイトレードで稼げるようになりましたが、以前は酷いものでした。

FXについてはこちらもどうぞ。

- 2014年

SBI銀行に口座があったことから、安易に同グループのSBIFXで口座開設。ドル円でデイトレードを始める。

勝ったり負けたりで年間損益-10万円。恐る恐るやっていたのでロットが小さい為、勝ちも負けも小さく済んでいた時期。

- 2015年

デイトレードのコツがつかめないなか、通貨を持っているだけで利益が出る「スワップポイント」なるものがあることを知る。

スワップポイントの高い豪ドル円のスイングトレードを始め、ロングポジションを積立ていく。

- 2016年

豪ドル円が下落トレンドに入り、ロングポジションがロスカットになり、年間損益-100万円。

- 2017年

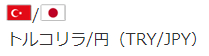

豪ドル円よりスワップポイントの良いトルコリラ円を知る。トルコリラ円のスイングトレードを始め、ロングポジションを積立ていく。

- 2018~2020年

トルコリラ円は終わらない下落トレンドに入り、ロングポジションの含み損がどんどん増えていく。スワップポイントでは賄えなくなる。

- 2021年

トルコリラ円のスイングトレード損切。年間損益-260万円。

クロス円中心のスキャルピングに変更。豪ドル円、トルコリラ円の損を取り返そうと高ロット、ハイレバレッジで挑むも年間損益-100万円。

自分の技量に信頼をなくし、自動売買ができるマネースクエアのトラリピを開始。ユーロポンドで年間損益+20万。

SBIFXからヒロセ通商のLIONFXに乗り換え。クロス円、ポンドドル、ポンド豪ドルのデイトレードに変更。年間損益+100万円。やはりFX専門の会社はチャートもサービスも情報量も違う。安易に使っている銀行と同じFX会社を選んでいたことに大きく後悔。

- 2022年~

クロス円、ポンドドル、ポンド豪ドルのデイトレード継続中。

9年やってきて470万円の損失でしたが、今では授業料だと思えるようになりました(かなり高額ですが)スイング、スキャルピング、デイトレードとやってきましたが、安定的に稼げるようになったのはデイトレードでした。そして、稼げるようになった転機は、FX会社をヒロセ通商【LION FX】に変え、そこでデイトレードに真剣に打ち込む環境ができたからです。

- 乗り換えで最大50,000円キャッシュバック

- 毎月開催のプレゼントやキャッシュバックキャンペーン

取引量に応じて、こんなものが届きます。

たくさん取引すればこんなものも。

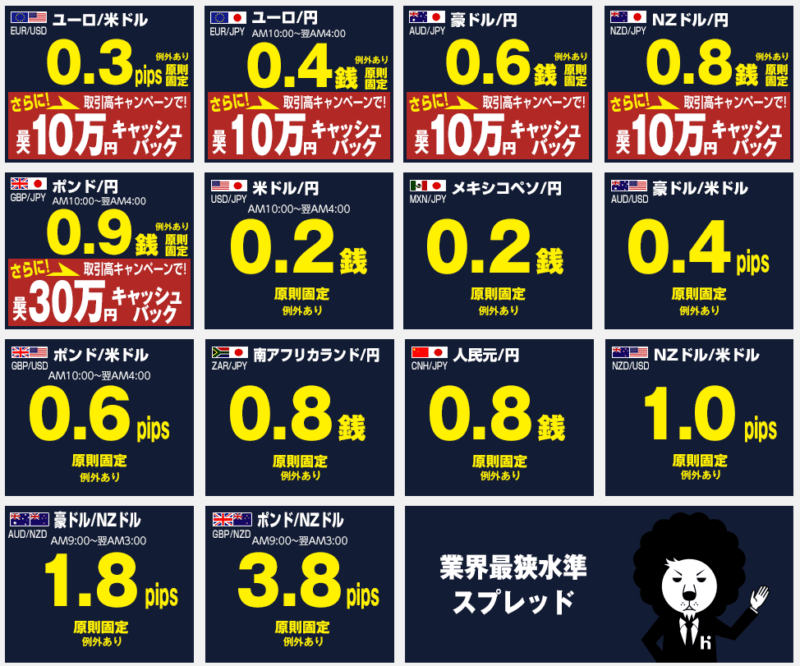

- 54種類の通貨ペアと業界最狭水準のスプレッド

- 注文ツールやチャートの毎月バージョンアップ

- スキャルピングOK!世界最速水準の約定スピード

- 充実した情報コンテンツ

機能的には何の問題もありません。高機能なチャートを自分好みにカスタムできますので、最適な環境でトレードができます。また、なんといっても毎月の豪華賞品プレゼントが励みになって、トレードを頑張ってしまいます(笑)

ヒロセ通商【LION FX】公式はこちらからどうぞ。

FXはリスクが大きいです。増えるリスクも減るリスクも。ただ、資金が少ない時にはとても有効な投資手段です。

まとめ

- お金を自分のために働かせる

- 「長期・積立・分散」による投資

- FXは増えるリスクも減るリスクも大きい

ありがとうございました。

- 当ブログは為替、株価、投資信託などの動向を示唆するものではありません。

- 当ブログ中の内容は将来の運用成果、投資収益を示唆、保証するものではありません。

- 最終的な投資決定は自己責任で。