事業がある規模になると考えなければならないのが「消費税」です。

個人事業主は確定申告を行い、納税することも義務ですが、消費税の課税事業者であれば、消費税を納めるのも義務です。

消費税を納税するタイミング

個人事業主の場合、売上金額などで消費税を納める必要が決まります。

消費税を納める時期には原則と特例があります(開業初年度は納めません)

- 原則:基準期間の課税売上高

基準期間 2年前(前々年)の課税売上高が1,000万円を超えるかどうか。

・2年前(前々年)の課税売上高が1,000万円を超える場合、その年は消費税の納税義務があります(課税事業者)。

・2年前の課税売上高が1,000万円以下の場合は、その年は納税義務がありません(免税事業者)。

課税売上高

消費税がかかっている売上高。

課税売上高が1,000万円を超えた年にすぐ消費税を納める義務が生じるのではなく、その2年後から納税義務が発生します。また、開業初年度は義務はありません。

- 特例:特定期間の課税売上高

特定期間 1年前の上半期(個人事業主は1~6月)の課税売上高が、1,000万円を超えるかどうか。

・1年前の上半期の課税売上高が1,000万円を超えた場合は、その年から消費税を納める義務があります。基準期間 2年前の課税売上高が1,000万円以下であっても、特例でその年に消費税を納める義務が生じます。

・2年前の課税売上高が1,000万円未満且つ1年前の上半期の課税売上高が1,000万円未満の場合は、消費税の免税事業者となります。

消費税の課税事業者の義務

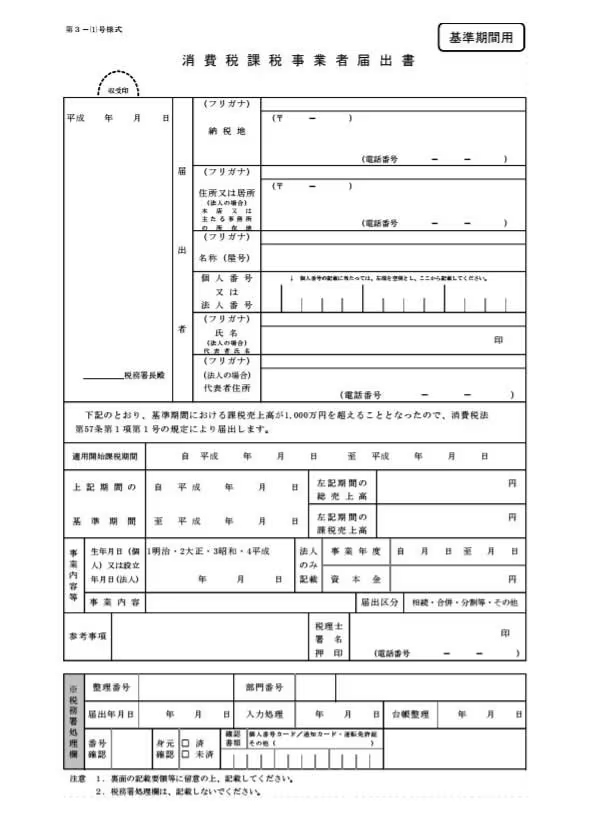

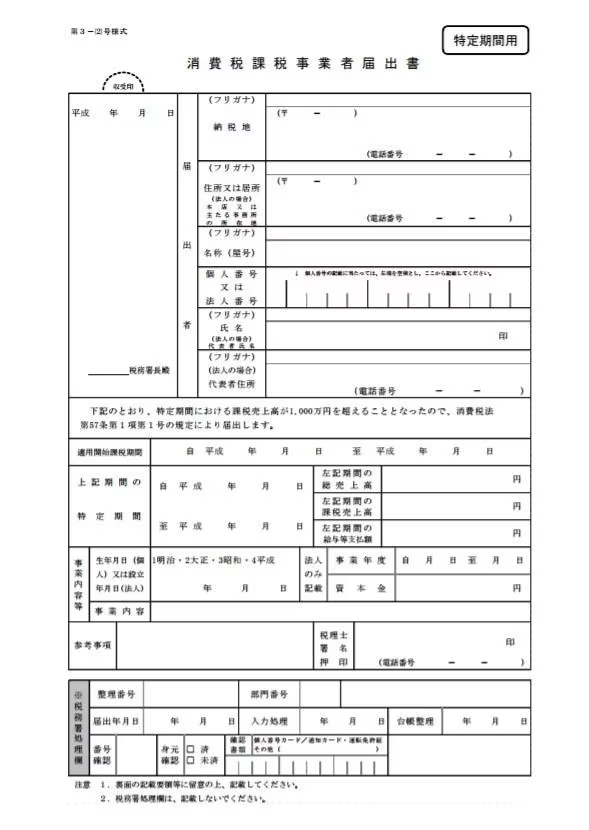

消費税の課税事業者に該当する場合、税務署に届け出をする義務があります。

提出書類は、「その年の1年間の課税売上が1,000万円を超えた場合」と「その年の上半期の課税売上が1,000万円を超えた場合」で異なります。

- その年の1年間の課税売上が1,000万円を超えた場合

税務署に2年後から消費税の課税事業者になる「消費税課税事業者届出書(基準期間用)」を提出します。

- その年の上半期の課税売上が1,000万円を超えたら

税務署に翌年から消費税の課税事業者になる「消費税課税事業者届出書(特定期間用)」を提出します。

消費税の基本計算方法

消費税を納める義務が生じた場合は、消費税の納付額を自分で計算し、税務署に申告納付します。

課税事業者が納税する消費税額は、売上として顧客から預かった消費税から、事業主が仕入先などへ支払った消費税を差し引いた残りの金額を納税します。この仕組みを仕入税額控除といいます。

- 本則課税

売上として顧客から預かった消費税から、事業主が仕入先などへ支払った消費税を差し引いた残りの金額を納税する方法です。仕入れには商品原価の他に、仕入に関わった広告宣伝費や梱包費、輸送費などの経費も含まれます。

例①

課税売上高1,500万円(内消費税136万円)、課税仕入(仕入高・経費)1,000万円(内消費税91万円)の場合

課税売上高にかかる消費税136万円-課税仕入にかかる消費税91万円=納税額45万円

※厳密には本則課税には「個別対応方式」と、「一括比例配分方式」の2種類があります。ただし、課税売上高5億円以下かつ課税売上割合が95%以上の事業者には関係ありません。課税売上高5億円以下かつ課税売上割合が95%以上の事業者は全額控除可能ですので本則課税全額控除を用います。

- 簡易課税

基本的には本則課税で納税額がわかりますが、仕入先などに支払った消費税をひとつずつ計算するのは煩雑です。そのため、売上高の規模が大きくない場合(基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が5,000万円以下の中小事業者)に使われる簡易な計算方法です。

課税売上高の税額に、業種ごとに定められた「みなし仕入率」を掛け、課税仕入(仕入高・経費)の税額計算を行います。

みなし仕入率

- 第一種事業(卸売業):90%

- 第二種事業(小売業):80%

- 第三種事業(農業、林業、漁業、鉱業、建設業、製造業など):70%

- 第四種事業(そのほか飲食業などの事業):60%

- 第五種事業(運輸通信業、金融・保険業、飲食店以外のサービス業など):50%

- 第六種事業(不動産業):40%

出典:国税庁

例②

課税売上高1,500万円(内消費税136万円)小売業(みなし仕入率80%)の場合

課税売上高にかかる消費税136万円-課税仕入にかかる消費税(136万円×80%=108万円)=納税額28万円

例②では例①と売上や経費の金額が同じでも、例①本則課税よりも納税額が少なくて済みました。これはみなし仕入率で一律で計算している為です。このように本則課税と簡易課税では納税額が異なります。

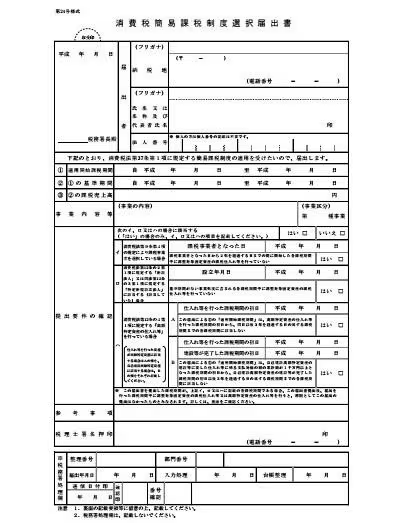

※簡易課税を選択するには、基準期間(2年前)の課税売上高が5,000万円以下であることや「消費税簡易課税制度選択届出書」を税務署に提出するなどの要件が必要があります。

簡易課税をやめたい場合は、消費税簡易課税不適用届出書を提出する必要があります。簡易課税は一度選択すると2年間は本則課税に変更することができません。

本則課税と簡易課税はどちらが節税になるのか

私のようなネットショップ運営の小売業で比較してみます。

「実際の仕入率」と「みなし仕入れ率」の大小でどちらが節税か決まります。

小売業寄りに用語を置き換えると、

実際の仕入率=原価率+経費率 に分解できます。

- 原価率…売上に対する仕入高、売上原価の割合 ※非課税商品は除く

- 経費率…売上に対する販売に関わる経費(広告宣伝費、通信費、支払手数料など)の割合 ※給与や非課税の保険料は除く。

いくつかの事例をもとにどちらが節税になるのか考えてみましょう。

- Amazon、楽天メインで仕入れ商品を中心に販売している場合

価格競争も激しいので原価率80%

モールの手数料も高いので12%

広告宣伝費で5%

実際の仕入率は80%+12%+5%=97%となります。

実際の仕入率97%>みなし仕入れ率80%となり、原則課税の方が節税となります。

- ASP型で構築した自社サイトで仕入れ商品を中心に販売している場合

価格競争は少なく原価率70%

ASPの手数料は安く7%

実際の仕入率は70%+7%=77%となります。

実際の仕入率77%<みなし仕入れ率80%となり、簡易課税の方が節税となります。

- ASP型で構築した自社サイトで仕入れ商品を中心に販売している場合 外部倉庫を増やす場合

価格競争は少なく原価率70%

ASPの手数料は安く7%

外部倉庫代15%

実際の仕入率は70%+7%+15%=92%となります。

実際の仕入率92%>みなし仕入れ率80%となり、原則課税の方が節税となります。

- ASP型で構築した自社サイトでオリジナル商品を中心に販売している場合

価格競争は少なく原価率50%

ASPの手数料は安く7%

オリジナル商品の版代30%

実際の仕入率は50%+7%+30%=87%となります。

実際の仕入率87%>みなし仕入れ率80%となり、原則課税の方が節税となります。

低粗利で数量をこなしていくビジネスモデル、毎年商品開発・設備投資をしていくビジネスモデルであれば、課税仕入れが大きいので、原則課税の方が節税になりそうです。

逆に、あまり投資をせずそれなりの利益で販売を続けていくようであれば簡易課税の方が節税になりそうです。

自店のビジネスモデルやこれから進んでいく方向をにらんで決めていくのがよいでしょう。

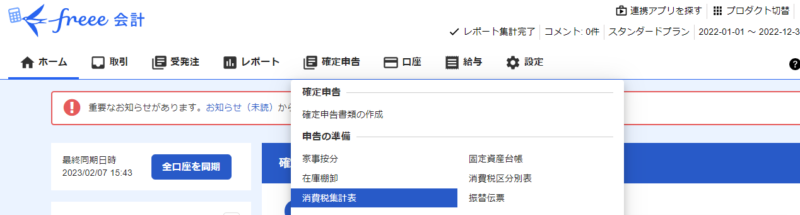

会計ソフトで消費税計算ができる

本則課税か簡易課税か、実際の仕入率はどのくらいか、みなし仕入れ率は何%だとか計算するのは嫌ですよね。そこで便利なのでが会計ソフトです。実際に納税金額を計算してみると、金額によって免税事業者のままか課税事業者になろうか考えることができます。

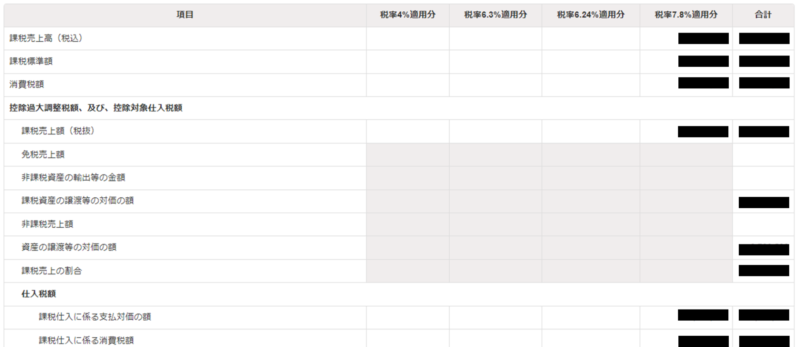

私は会計ソフトfreeeを使って計算してみました。

一年間の売上、仕入、広告宣伝費や支払手数料などの経費の全てが入っていますので、それらをもとに会計ソフトが自動で消費税の計算をしてくれます。

ホーム→確定申告→消費税集計表

期間を選択すると自動的に集計されます。

やはり会計ソフトを入れておくと、様々な計算ができるので大変便利です。

会計ソフトはfreee、やよいの青色申告オンライン 、クラウド型会計ソフト マネーフォワード クラウド会計などクラウド型のものが使いやすくていいでしょう。

各社無料期間や無料プランがありますのでまずは試してみて、使い勝手を確認しましょう。私もこの3社とも無料登録して1か月ほど使っていました。

無料から使える会計ソフト「freee(フリー)」

クラウド会計シェアNo.1!

- スマートフォン・タブレット専用アプリを用意

- 領収書の管理から確定申告までスマホでも完結

- 会計・簿記の知識不要 初心者OK

- 銀行・クレジットカードと連携して自動処理

- ステップに沿って質問に答えるだけで確定申告書類を作成

freeeの詳細はこちらからどうぞ。

やよいの青色申告オンライン

ダントツの価格メリット!

- やよいの白色申告オンラインは初期費用・月額ずっと0円!

- やよいの青色申告オンラインは初年度0円キャンペーン実施中!

- 弥生会計 オンラインは最大2年間0円キャンペーン実施中!

やよいの青色申告オンラインの詳細はこちらからどうぞ。

クラウド型会計ソフト マネーフォワード

自動連携数国内No1!

- 銀行やクレジットカードの連携で、会計処理や経理業務が大幅削減

- 連携可能な銀行やクレジットカードなどの金融関連サービス数は国内No1の3,600以上

- 最も幅広く自動入力を利用できるクラウド会計ソフト

クラウド型会計ソフト マネーフォワードの詳細はこちらからどうぞ。

さらに、マネーフォワードには開業届を自動作成してくれる優秀なものもあります。

会計ソフトと合わせて利用すれば一気通貫でラクラクです。

開業書類を自動作成!【マネーフォワード クラウド開業届】

知識がなくても大丈夫です。登録から書類の作成まで完全無料です。

- 質問に答えて書類作成の準備

- フォームに沿って必要な情報を入力

開業届だけではなく、確定申告時に課税控除などの優遇措置などを受けられる青色申告承認申請書や、家族や従業員に給与を支払う場合の届出書も作成できます。 - 作成した書類を税務署に提出すれば、開業手続き完了

開業書類を自動作成!【マネーフォワード クラウド開業届】の詳細はこちらから。

会計ソフトについては別記事に掲載していますのでご覧ください。

まとめ

- 課税売上高が1,000万円を超えた2年後から納税義務が発生

- 課税事業者が納税する消費税額は仕入税額控除で計算

- 本則課税か簡易課税かは自店のビジネスモデルを見て決めていく

ありがとうございました。

※掲載内容は私個人の見解であり、税務署や税理士の見解とは異なる場合がございます。